汉盛法评|融资租赁合规系列(二)融资租赁ABS发展概况及监管新规影响

一、融资租赁ABS发展概况

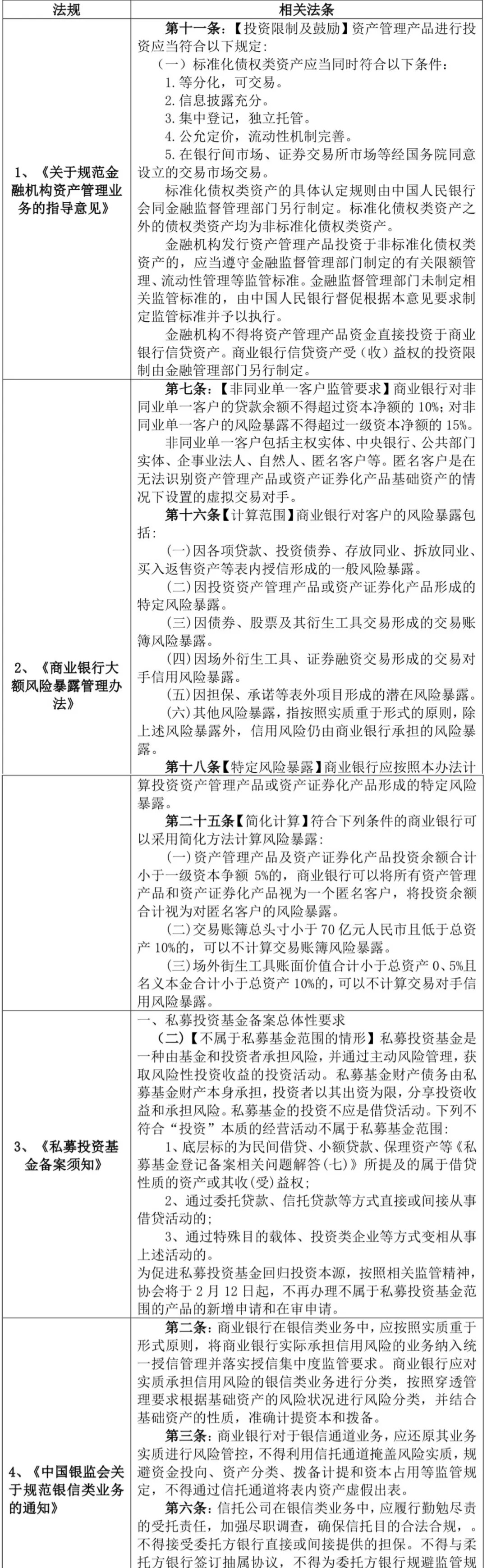

融资租赁ABS即融资租赁债权资产支持证券,具体指证券公司、基金管理公司子公司作为管理人,通过设立资产支持专项计划开展资产证券化业务,以融资租赁债权为基础资产或基础资产现金流来源所发行的资产支持证券。资产证券化不仅是融资租赁公司重要的资金来源渠道,也是融资租赁公司商业模式的重要组成部分,在规范公司治理结构、提升公司核心竞争力、助力公司转型升级等方面同样发挥着重要作用。 ABS可帮助大型租赁公司突破杠杆限制,释放业务规模。 ABS融资可实现债务和资产出表,非杠杆融资,可使表外资产大规模扩张。由于大型租赁公司融资渠道相对畅通,公开发债和银行借款等传统融资方式的融资成本也并不高,相对于拓宽融资渠道、降低融资成本,突破杠杆限制是大型融资租赁公司的需求。 ABS有助于小型租赁公司拓宽融资渠道、降低融资成本。 而融资租赁资产具有先天的优势,基础资产权属明晰,现金流稳定,是天然的ABS基础资产,且3-5年的中长期租赁期限与证券期限非常匹配。自ABS发行由行政审批改为备案制以来,融资租赁资产证券化市场呈井喷式发展。两者都处于高速发展阶段,租赁行业每年30%复合增长,ABS市场每年接近翻番的增长,两者都有对彼此的诉求,具有高度的契合性。 最近几年,融资租赁公司发行的ABS,作为融资租赁公司使用最多的债权融资工具,其规模逐年增长,融资租赁行业也逐渐成为ABS发行市场上的主流行业。2020年,共66家融资租赁公司发行155笔ABS,利率类型均为固定利率,发行规模再次攀升,总额达1609.07亿元,较2019年上升7.78%,占全行业债权融资工具发行总额的26.44%。

(数据源自中国外贸租赁委员会)

原始权益人方面,按发行总额排序,2020年通过ABS融资最多的是平安国际融资租赁有限公司,共发行11笔,合计189.78亿元。其次为安吉租赁有限公司,共发行6笔,合计123.06亿元;海通恒信融资租赁股份有限公司发行12笔,合计119.34亿元。其他发行总额较高的公司还有狮桥融资租赁(中国)有限公司、远东国际融资租赁有限公司、中远海运租赁有限公司等。 相比2019年,2020年发行ABS的融资租赁公司排名上有细微变化,平安国际融资租赁有限公司仍保持发行总额第一,但较2019年总额下降107.64亿元。海通恒信融资租赁股份有限公司及远东国际融资租赁公司在发行总额上也有一定程度的下降;安吉租赁有限公司、狮桥融资租赁(中国)有限公司、中远海运租赁有限公司的发行总额均有明显上升。总体来看,2020年融资租赁公司的ABS市场集中度仍然较高。 二、相关对ABS业务产生影响的监管新规 对ABS业务产生影响的监管新规一览表

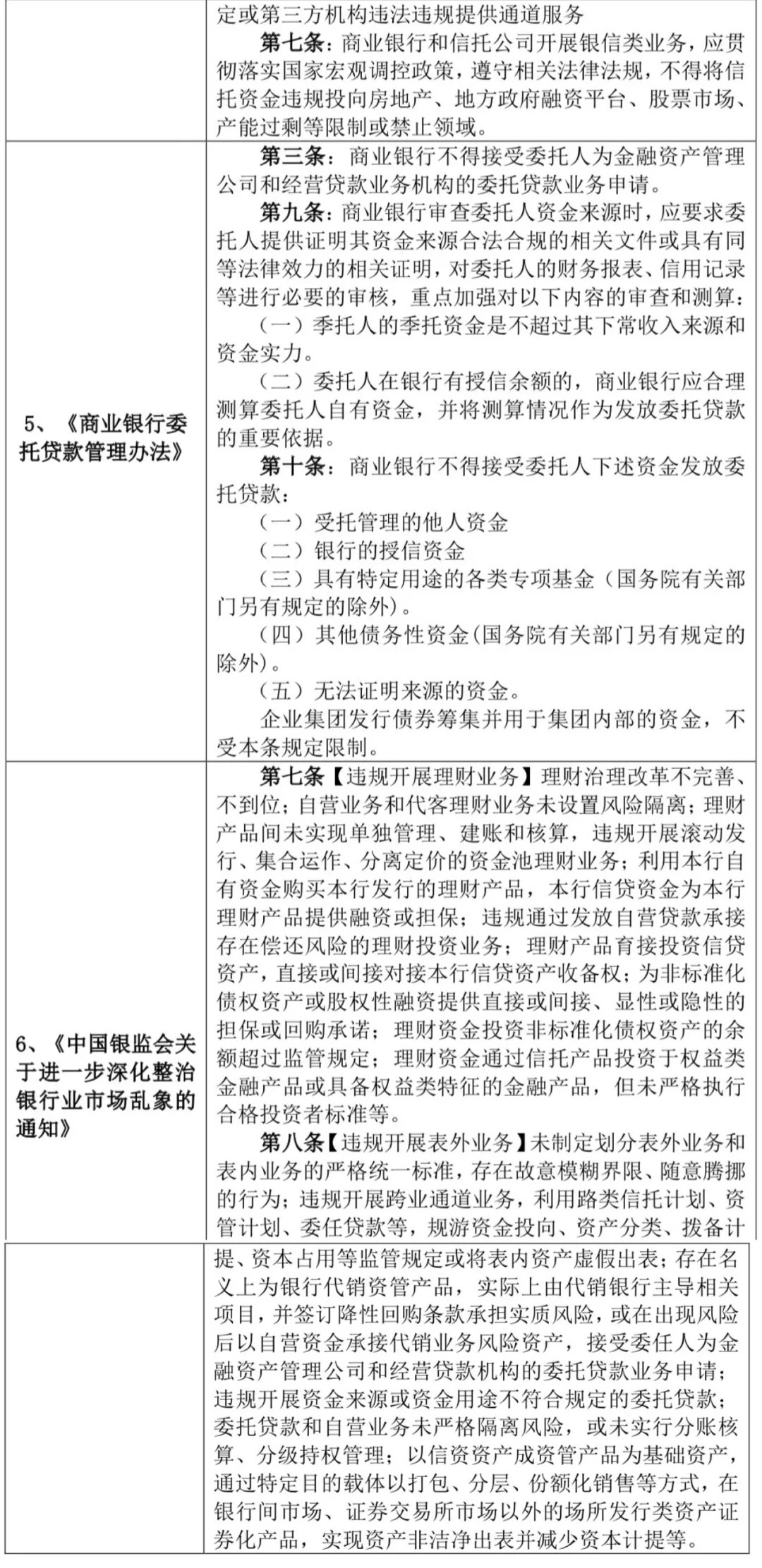

三、监管法规对融资租赁ABS业务未来可能产生的影响浅析:

1、《关于规范金融机构资产管理业务的指导意见》 其对“非标资产”的限额、流动性管理、运行期限等方面都提出了明确要求。随着监管的不断升级,银行大量的非标类产品将缩减,将促进消费者对于标准化产品的需求。其中,当前资本市场上的标准化产品中很大一部分来自于融资租赁公司在交易所、银行间市场发行的ABS产品,“资管新规”的落地,将进一步利好融资租赁ABS发行。然而融资租赁行业集融资与融物于一体,与资本市场的对接愈发紧密,其对于盘活租赁资产、提升资产质量有着更高的需求。“资管新规”的落地,对融资租赁公司是机遇也是挑战,在利好融资租赁ABS等标准化产品的发行的同时,也将带动其进行转型,促进其业务方向和商业模式作出相应的调整。 2、《商业银行大额风险暴露管理办法》 首次将ABS纳入管理范围,进行穿透式风险暴露管理,银行投资ABS产品也将受到风险暴露的限制。对于银行投资品种,由于“匿名客户”额度相对稀缺,基础资产较为分散、小额的资管产品和ABS等不占用匿名客户额度的会受到青睐;货基债基及部分ABS产品等难以做到穿透的,一方面会令银行积极对投资产品的基础资产进行穿透和摸底,另一方面也将抑制银行配置公募基金产品热情,转而进行信贷及债券配置。交易成本的上升,会增加银行对于投资品种的筛选,优秀的管理人能够巩固市场地位。 3、《私募投资基金备案须知》对“标”的范围进行了限缩,强调了如果从事的是借贷活动业务的,或者底层资产是具有借贷性质的,那么就不符合“投资”本质,不属于私募基金的范围。且首次明确私募基金不得投向与私募投资基金相冲突业务(保理、融资租赁、典当、民间借贷、民间融资、配资业务、小额理财、小额借贷、P2P/P2B、众筹、担保、房地产开发、交易平台)等资产、股权及其收(受)益权。该条款强调了如果从事的是借贷活动业务的,或者底层资产是具有借贷性质的,那么就不符合“投资”本质,不属于私募基金的范围。该规定在事实上限制了“非标”的资金通道和资金来源。 4、《中国银监会关于规范银信类业务的通知》对银信合作作出了限制,首先是进一步明确银信类业务及银信通道业务的定义,明确将银行表内外资金和收益权同时纳入银信类业务;其次是规范银信类中商业银行的行为,应按照实质重于形式原则,防止监管套利;最后是加强银信类业务中信托的行为监管,要求不得将信托资金违规投向房地产、地方政府融资平台、股市、产能过剩等限制或禁止领域等。 5、《商业银行委托贷款管理办法》中对委托贷款的资金来源与投向实行双面围堵,对ABS产品来说在资金来源上,由于商业银行不得接受受托管理的他人资金、银行的授信资金、具有特定用途的各类专项基金、其他债务性资金和无法证明来源的资金等发放委托贷款,这将对以往ABS产品中包含委托贷款债权的结构造成一定的冲击。 6、《中国银监会关于进一步深化整治银行业市场乱象的通知》进一步地限制了跨行通道、跨行套利和类资产证券化。 结语:融资租赁ABS未来发展展望 “监管新规”的落地,将进一步利好融资租赁ABS发行,主要体现在以下两个方面:一是由机构监管转为行为监管,将ABS发行主体相应行为纳入证监体系,对业务规范性和风险防范都有所提升。二是将租赁公司划为银保监会监管,对行业长期发展有利。 融资租赁ABS在发展过程中逐渐规模化、标准化,监管新规在利好融资租赁ABS等标准化产品发行的同时,也将带动其进行转型,促进其业务方向和商业模式作出相应的调整。融资租赁公司需按照新规中的要求不断完善自身的风控体系、业务体系,加强资产管理、提高租赁资产流动性。

扫码分享

搜索

相关研究

-

11-052020

工程量清单项目特征描述不准确导致的争议及规避措施

工程量清单项目的特征决定了工程实体的实质内容,直接决定了工程实体的自身价值(价格),应予以详细而准确的表述和说明。 -

05-292020

企业赴美上市指南

美国的资本市场是以投资人选择为导向,以注册制为原则,赴美上市成功的关键在于企业的基本面和投资人的认可。 -

10-292020

《民法典》《九民纪要》下合同不成立、无效、被撤销或确定不发生效力的情形和法律后果简析

本文重点参考《<民法典>理解与适用》及《<九民纪要>理解与适用》中的观点,并简析《民法典》《九民纪要》下,合同不成立、无效、被撤销或确定不发生效力的情形和法律后果。 -

04-222020

建设工程项目部印章对合同效力的影响及使用时的注意事项

本文将对盖章行为不规范引起的合同效力问题进行分析,主要讨论盖章主体没有权限以及使用未经备案公章盖章的行为效力。 -

08-192020

重磅新规整理 |《公安机关办理刑事案件程序规定》新旧条文全文对照表

《公安机关办理刑事案件程序规定》新旧条文对照表,由汉盛律师事务所裴长利律师、吴承栩律师、实习生史亮亮整理校对,谨供一线刑事法律工作者参考学习。

沪公网安备 31011502009353号

沪公网安备 31011502009353号